同樣的問題也經常出現在華倫幫,三不五時有人問:「某某股票現在的價格還在合理範圍嗎?還是已經進入炒作的價格了呢?我是先前低價買進的,現在每天這種漲法,真的很考驗人性。」還有同學也問我,「某某公司今年的股利(股票加現金),對照現在的股價和每股盈餘(EPS),是不是已經沒甜頭了?」

華倫語錄

漲多或跌深時該不該賣股? 這2個問題本質上差異不 大,雖然一個是帳上大賺,一個是帳上大虧,但其實都是在「考驗人性」。

打造一輩子飯票

應付人生各種風險這裡和大家分享我的存股觀點,我認為上述問題其實是出於「太重視股價」,心情太容易受到股價漲跌所影響。

有些人覺得某檔上漲中的股票已經漲太多,想要「逢高獲利了結」,有些人覺得某檔下跌中的股票已經跌太多,想要「停損賣出」,這2種狀況都是太看重短期股票的潮起潮落,心情容易被股票 價格的漲跌拖著走。

大家知道人生的風險是什麼嗎?是你做太多投機事情, 比方說投資人企圖預測股價漲跌,想靠「預測」來賺價差, 或者是融資槓桿來賭一筆,其實這都是抱著投機的心態在操作股票。

另外一個風險是現代人壽命太長,等到有一天退休,如果沒有穩定的收入現金流來因應個人與家庭生活所需,這可是非常重大的風險,就如同「下流老人」般,當你年老之後,子女無力奉養,若是你需要照護,有可能安養院都住不起,加上年金改革,延長退休年齡與降低所得替代率⋯⋯這些都是人生的風險。

因此,如果你能打造一個穩定的被動收入系統,每年能領到超過薪水的股息,只要能夠提早一天退休,就是你賺到了, 所以看你的存股目標是什麼?

華倫幫同學的目標就是不斷累積股數和股息,直到財富自由那天來到,而不是試圖預測股價、 頻繁交易。

華倫語錄

我根本不在乎股價是多少,對於所持有股票的股價波動起伏,我都沒什麼感覺。

為什麼要談風險,因為先讓大家感受一下,回頭再來看長期價值存股,才會真正有感。

存股就是源源不絕打造被動收入現金流,我過去17年已經打造了這個存股系統,到2022年時年領股息超過250萬元, 往後逐年一定會越來越多,因為我會存更多具成長性的股票, 當我累積的股數越來越多,自然股息就越來越高,所以,「我根本不在乎股價是多少」,對於所持有股票的股價波動起伏, 我都沒什麼感覺。

我不對股票做停利,我會讓好股票永無止盡地成長,不好的股票我才會賣出停利或停損。

什麼股票算是不好?第一,這檔股票真的沒救了;第二,我已經無法預測公司的未來了;第三,我判斷有 90% 以上的機率,換掉股票會更好。

除此之外, 我不會輕易賣股或換股,反而會盡量減少交易頻率,這已經是多年養成的習慣。

越早開始存股越快邁向財富自由雖然我手上的持股不是每檔股票都有爆炸性的成長,但絕大多數都是長期穩健成長,再加上幾檔特別有潛力的成長股 (飆股),長期下來就可以創造非常好的績效。

在心法2中曾舉過了中華食(4205)的例子,我在2004年買了1張15元的中華食,成本1萬5,000元,等到我持有第10年(2013年)的時候,我已經領到16.3278元的現金股息,一般的說法是「我已經回收當初15元的原始投資成本了」,到2022年為止,這1張中華食股票總共配給我4萬3,125元,而且經過配股後,已經從1張變成了1.61張,而2022年這1.61張股票又可以領到每股4.83元的股息。

然而在這17年過程中,不斷有人跟我說中華食股價太貴、太高,40元太貴、50元太貴,60元已經「緊繃」,70元則是炒作,90元是不是沒有甜頭了⋯⋯甚至在2022年因為股市表現不佳和原物料上漲,中華食股價從高點下跌30%,但我仍然沒有什麼感覺,因為股價波動是正常的,習慣就好,況且存股17年,我什麼大風大浪沒見過?

中華食股價還曾在2008年從30元下跌到15.7元,下跌幅度近50%,我都沒賣,並且還不斷加碼。

對於好股票,我從不會想說漲了多少或幾倍要賣出,我只知道17年前,1盒嫩豆腐只要7塊錢,而且還比現在的嫩豆腐大盒,現在1盒嫩豆腐大約比17年前的價格高出1倍多, 而且還比較小盒,我知道再過17年後,1盒嫩豆腐售價只會更高,包裝盒子可能更小,我還知道我的還本型保單只能還本 一輩子,而這1張中華食股票可以當傳家寶,股息領好幾輩子, 在我失業沒有工作的時候,中華食品公司還是會繼續賣豆腐, 繼續幫我工作。

有很多人跟我說存股「沒賣」會是紙上富貴一場,也有人跟我說1年股息領這麼多,要繳很多稅不划算。我想反問,如果你有這麼多紙上富貴,可以不用上班工作,每年可以領200萬、300萬元的股息(且長期逐年成長),雖然要多繳點稅, 你願不願意?

你喜不喜歡這種紙上富貴?如果你說喜歡,那就不要羨慕我,盡快督促自己存這些「紙」,存越多「紙」,將來年紀大了,你就越「富貴」。

答案應該很明顯,如果投資人想要提早財富自由退休、不用工作,現在就該趕快存股,不斷累積好公司的股數,讓這些公司幫你工作,越慢存股,恐怕就只能看著中華食及其他民生消費股票未來越走越高。

這也回應許多人關心「股價漲多、跌深要不要賣」這件事, 與其關心漲跌,不如多把眼光放在5年、10年後公司的營運狀況,投資人只需要學學股神巴菲特,冷靜看待有哪些人在市 場做了不聰明的事,而自己要秉持初衷,在股價相對獲利合理 或者便宜時,慢慢買進就可以了。

由於我喜歡的公司都是長期會成長的公司,不是獲利起伏變動大的公司,因此股票的合理股價也一定會慢慢往上。

但如圖表8-1所示,股價不會總是和基本面正相關,有時候公司也會遇到不可抗力的因素(如新冠疫情)而暫時衰退, 股票市場猶豫的投資人總是比固執的投資人多,猶豫的投資人會把股價搞到波動劇烈,而我們固執的投資人就緊抱持股不 賣,「車子沒故障不用下車」,甚至可以在好公司股價下跌的時候加碼,前提是你必須要非常了解這家公司的基本面和競爭力,買進之後就是等待長期甜美的果實了。

長期股價如體重機反應基本面除了過度關心股價漲跌,投資人常常也會問到另一個問題:對於分批進場的投資人來說,在股價上漲過程,如果繼續買的話,平均成本會不會不斷上升?

這個問題在我的存股社團也有同學問到,「還買的不夠多,股價就漲上去了,這樣還要繼續買嗎?有點猶豫,因為這樣成本不就又墊高了?」 我們把時間拉長來看,投資人就會知道「越慢存股,股價越高」這句話的道理。如果投資人出生在1896年,當時道瓊指數只有46點,那時候就開始存股的話,道瓊在2022年初已經來到36,952點了,巴菲特曾經說過,再60年道瓊指數會上看60萬點。

這就和我6年前預測中華食股價終究會突破百元一樣,投資人可能會好奇,巴菲特跟華倫老師不是不預測股價嗎?為什麼一個預測道瓊未來會到60萬點,一個預測中華食股價遲早會破百元?

華倫語錄

如果投資人想要提早財富自由退休、不用工作,現在就該趕快存股,不斷累積好公司的股數,讓這些公司幫投資人工作。

理由很簡單,我預測中華食股價會破百,那是因為巴菲特 和我都不預測「短期股價漲跌」,也不進行短線操作,短期股價變化有如「投票機」,結果難以預測,但是長期股價有如「體重機」,會反應公司基本面到底有多少斤兩,相對比較容易預測,這也是我們堅持長期持有好股票的關鍵原因。 就像巴菲特長期看好美股指數一樣,回到台股來看,如果投資人在1966年就能存股,當時台股指數只有100點,2022年初還原權息後已超過3萬點。

同樣的道理,如果投資人跟我一樣在2004年買進中華食,當時股價是15元,沒買到的話,也可以在2015年我出第1本書時以38元左右買進,還是沒買的話,也可以在2016年我出第2本書時以48元買進,仍然沒買的話,還是可以在2017年我出第3本書時以58元買進,我自己到了2020年股災時,還在以86元買進中華食「存股」。

成本算破頭實際獲利才是解答

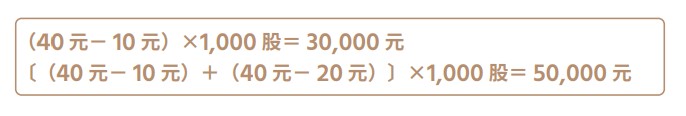

這裡和投資人釐清一個觀念,很多人喜歡計算某一檔股票的「平均成本」,然後換算報酬率績效,認為在10元買了1檔股票之後,又在20元買進1 張,會墊高成本,因為平均成本從10元變成 15元,這樣平均報酬率就降低了。 舉例來說,假設這檔股票漲到40元,你在股價10元時買1張的情況下,總共賺了3萬元,績效 300%;如果你在10元、20元分別買進1張,2 張總共賺了5萬元,績效167%〔(8萬-3 萬)÷3萬×100%〕。

請問一下,你想要買某公司1張績效300%的股票?還是買同樣公司2張平均績效167%的股票?

我個人是喜歡後者, 因為我買2張,雖然墊高「平均成本」,但是賺了5萬元,比只買1張賺3萬元多更多。

在我多年的存股過程當中,17年前買1張中華食15元, 之後在30幾元、40幾元、70幾元、80幾元加碼買進,不斷墊高「平均成本」,所以平均績效變差了,但是,由於我在上漲過程中買進「更多張中華食」,實際累積的獲利可觀,比張數少的狀況下多了非常多。

華倫語錄

把時間拉長來看,投資人就會知道「越慢存股,股 價越高」這句話的道理。

回到前面「平均成本墊高」的問題,其實這是無解且無奈的事,就像投資人現在買不到1盒7元的中華豆腐,當然也買不到20元的中華食股票。

如果你覺得現在股票很貴,那麼, 5年後加入存股的人會覺得更貴,10年後加入的會覺得股票又比5年前更貴,因為「好股票一定會越來越貴」。

所以,不用太在乎墊高平均成本,投資人只要關心公司是不是會繼續成長,如果答案是肯定的,現在的昂貴價將是未來的合理價,現在的合理價會是未來的便宜價,投資人應該以公司當時的業績,判斷當時的股價是否值得買進就好,不要管「曾經」用多少價格買進這檔股票。

況且每次買進股票都是獨立事件,你要分開計算投資績效,試問17年前買進的中華食和昨天買進的中華食,你把它們平均成本有意義嗎?

正確的算法是,你要分開紀錄。

舉例來 說,假設我現在又買進1張中華食,再過3年之後,我不但可以計算「20年前」買進的中華食獲利多少,也能計算「3年前」 買進的中華食獲利多少,而不是一味地只要是同一檔股票的買進紀錄,就將其平均成本。

每次的獨立事件,都可以和把錢放在銀行相比,到底是哪一種賺得多?重點是要賺更多的絕對金額,領更多的股息,才是長期存股的終極目標。

反之,如果你買到的是「故障股」,跌越多你買越多,平均成本的確會越來越低,看似平均報酬率沒那麼慘烈,但是,最後累積的虧損恐怕高到驚人。

舉例來說,有投資人曾經在800元買進某檔高價股,跌到了400元再買,跌到200元再買,後來跌到50元再買⋯⋯

雖然不斷降低平均成本,但是,最後這檔股票下市了,這樣降低成本並沒有意義。

華倫語錄

現在的合理價會是未來的便宜價,投資人應該以公司當時的業績,判斷當時的股價是否值得買進就好,不要管「曾經」用多少價格買進這檔股票。

從我存股多年的經驗來看,我個人不會計算「平均成本」,尤其是對於持有5、6年以上的股票,在經過多年配股配息之後,平均成本其實已經不容易計算了。

試問投資人?誰能幫我算算17年來,已經買進這麼多中華食的股票,還要加上配股與配息,我的平均成本到底是多少?

7、8年前陸續一直買的大統益(1232)和崑鼎(6803),平均成本是多少?

換句話說,當投資人和我一樣,發現已經很難計算平均成本的時候,應該也是股票市值和股息金額都有一定水準的時候。

我也深切希望有越來越多存股投資人,不用再操心「股價漲跌」以及「平均成本墊高」的問題,因為這都只是長期存股必經的過程,而不是結果,也希望大家都能夠保持輕鬆與從容的心態,朝自己的存股目標大步邁進。

(本文摘自《慢步股市:給存股族的12個致富心法》,金尉出版, 周文偉(華倫)著)

.jpg_280x210.jpg)