成功的投資法和其他有價值的東西一樣,都需要一個價格,但是它的計價單位並非美元和美分,而是波動性、恐懼、懷疑、不確定性和遺憾,除非你及時應付這些情緒,不然很容易忽視它們。如果沒有能力體認到投資有一個價格,就會受到誘惑,做出徒勞無功之舉,這就像在商店行竊一樣,很少有好結果。

就說你想要一輛新車好了,售價是3萬美元。你有三個選項:(一)付3萬美元買下;(二)找另一輛比較便宜的二手車;或是(三)偷走它。

在這種情形下,99%的人知道避開第三個選擇,因為偷車的後果比得到的好處來得大。

但是,假設未來30年你想要有每年11%的報酬率,這樣就可以安穩退休。這份報酬難道會從天而降嗎?當然不會。這個世界沒有那麼好心。你會看到一張價格標籤和一張一定要付錢的帳單。在這種情況下,這是市場永無止境的嘲諷,它會給你很高的報酬,但也會很快把你的財富拿走。

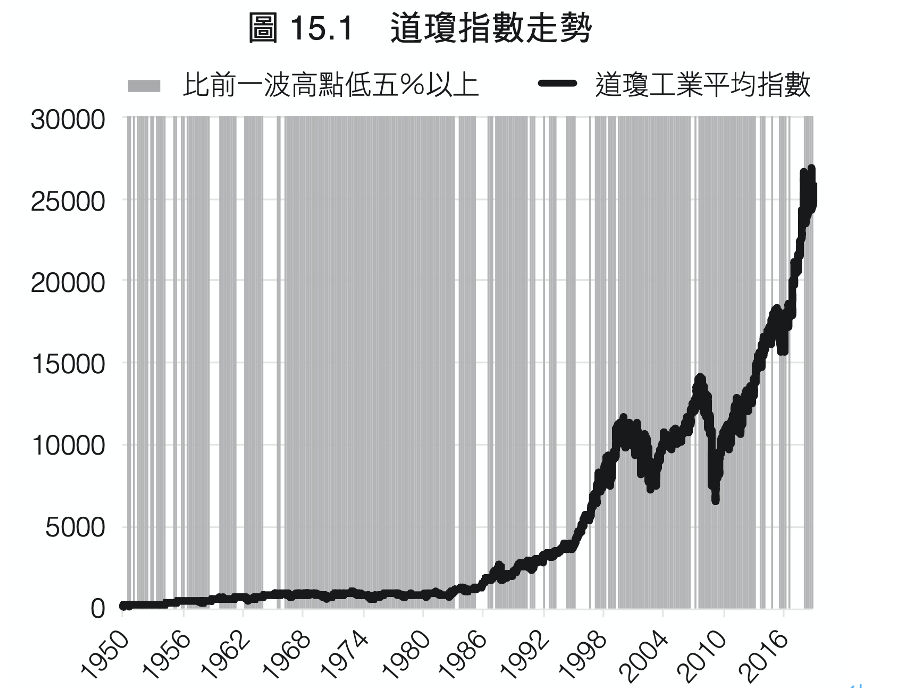

1950年至2019年,道瓊工業平均指數(DowJones Industrial Average)包含股利的每年報酬率大約是11%,還算不錯。不過在這段期間,成功的代價也高得驚人。圖15.1的淺灰區間顯示的是指數比前一波高點下跌至少5%的時期。

這是取得市場報酬的代價,也就是市場的收費。它是入場費的成本,而且會讓人心痛。就跟很多產品一樣,報酬愈高,代價就愈大。

2002年至2018年,網飛的股票報酬率超過35,000%,但是在整個交易期間,有94%交易日的股價都比前波高點還低;1995年至2018年,能量飲料生產商怪物飲料(Monster Beverage)的報酬率是319,000%,創下史上最高紀錄,但在那段期間,有95%交易日的股價都比前波高點還低。

現在我們要談到關鍵部分。就跟買車一樣,你只有幾種選擇:你可以付出代價、接受波動性與動盪;或者可以找到一種不確定性較低、而且報酬也比較低的資產,也就是相當於二手車;或者你也可以試圖化身竊車大盜:試著一邊賺進報酬,一邊避免隨之而來的波動性。

許多人投資時會選擇第三選項。就跟偷車賊一樣,雖然他們的出發點良善,也遵守法規,但他們會祭出一些手法與策略,讓他們在不用付出代價的情況下就獲得報酬。他們頻繁買賣,試圖在下一次衰退來襲之前賣出,並趕在下一次榮景來臨前買進。

絕大多數的投資人、甚至沒有什麼經驗的投資人都知道,波動性既真實又常見,因此許多人會採取看似合乎邏輯的下一步,那就是試著避開波動。但是,金錢之神看不起想要避開波動性來獲取報酬的人,有些竊車賊脫逃了,但有更多人被逮到,而且受到懲罰。

問題是:為何有這麼多人會願意付錢買車、置產、買食物與度假,同時卻也會努力避免為了豐厚的投資報酬付出代價?

答案很簡單:投資成功的代價並非立即可見的價格標籤,所以一旦帳單到期,也不會覺得是為了得到某些好產品所付出的費用,反而像是犯下一些錯事所以被開罰單。

雖然大家通常都很樂意付費,但都會想辦法逃避罰款。你應該會決定事先避免受罰。得到交通罰單與國稅局的逃稅罰單代表你做錯事,理當受罰。任何人看著自己的財富縮水並視其為處罰的話,本能反應就是逃避未來的罰款。

這種行為聽起來像是件小事,但是,把市場波動視為手續費,而非罰款,是發展這種心態,讓你堅持夠長的時間,將投資收益朝向有利方向發展的重要部分。很少投資人會抱持這樣的立場說:「就算我損失20%的資金,實際上我還是好得很。」

對從未經歷20%跌幅的新進投資人來說,這是加倍真實的心聲。但是,如果你將波動性視為手續費,情況便大不相同。迪士尼樂園的門票要100美元,但是你會和小孩度過難忘的一天。去年就有超過1,800萬人認為花這個錢很值得,很少人會將100美元視為懲罰或罰款。當你付錢時,很清楚這筆費用值回票價。

投資也一樣,波動性近似一筆手續費,而非罰款

市場報酬從來就不是免費的東西,也永遠不可能免費。它們會像任何其他產品一樣要你付出代價。你不是被迫付錢,就像你也不是被逼著去迪士尼樂園一樣。你可以改去票價只要10美元的在地鄉村園遊會,或者不花錢待在家裡。你可能一樣很開心,不過通常是付出多少就得到多少。

市場也一樣。波動性/不確定性的費用,也就是取得報酬的代價,可以說是入場費,好讓你獲取遠高於現金與債券這些低價公園園遊會提供的報酬。箇中訣竅就是說服自己相信值得付出這筆市場手續費,這是妥善因應波動性與不確定性的唯一方法。不只是忍耐著付錢,而是體會到這是值得付出的入場費。

(本文摘自《致富心態:關於財富、貪婪與幸福的20堂理財課》,天下文化出版,摩根.豪瑟著)