投資好公司

什麼是好公司?對我而言,會賺錢且能穩定配發股利的,才算是好公司。若是公司受景氣影響很大而賺錢不穩,或公司尚在研發但還沒賺錢,就都不在我的好公司名單之內。

像是浩鼎(4174),三年前還曾高達七百多元,還未曾獲利,尚在研發階段。非常有可能是我國未來的明星企業,但因為還未獲利,當然也沒有股利可領。這種公司留給創投公司和賺差價的去投資,我是不會碰的。

另一類會保持距離的公司像是所謂的概念股。不久之前的3D列印概念股、太陽能概念股和被動元件之類的產業,各種媒體天天大張旗鼓的宣傳,現身的專家和所謂的老師們都像合唱團般口沫橫飛的一起歌頌。

但因為個人所知有限,對這些公司的現況和未來發展都不清楚或是沒有研究過,不論這些股票被形容得有多吸引人,就是不碰。因為這些都不是巴菲特眼中的好公司,如果他來投資台股的話,他不會投資自己不熟悉的行業。

以下我個人認定好公司的特質:

1. 大型公司且維持一致的獲利能力。

我並未認真去限定股本一定要多大,但一定是上市超過兩年的公司。有的公司在上市前的財務報表會經過美化,等上市後營運就沒之前那麼好。

用兩年的時間去觀察,比較能確定這家公司是否值得投資。一般上櫃和興櫃的公司我通常會敬而遠之,因為不太能確定是否值得長期投資。

2. 擁有良好的經營團隊。

3. 簡單易懂的企業。

這對於一般投資人很重要。創造自己的被動收入,沒有必要弄得太複雜,也不須花太多的時間去搞懂一個陌生的產業,除非自己有興趣去鑽研。

巴菲特持有的可口可樂和吉列刮鬍刀都是不需要再進一步解釋的產品,路人皆知。

我持有的統一(1216)是天天在街頭巷尾都可以接觸到的,星巴克、7-11、康是美、黑貓宅急便等都是屬於統一的,個人也對這家公司有著特殊的感情,所以我是買進後持有,有機會再買。

4. 持續的競爭力。

按照巴菲特的說法,競爭力就像是護城河,又深又寬的護城河保護著公司,不讓其他公司能夠輕易地攻城掠地,甚至把其他競爭對手擋的越遠越好。

最近抓娃娃機店如雨後春筍般的在街頭巷尾出現,以無人商店的模式在經營。多次經過發現,還真的是無人店,連顧客也沒有。

這種好像只要有些資本就可以經營的行業,誰都可以加入,就好像是沒有護城河在保護著,大家競爭的就只是誰的資本夠雄厚,誰的氣夠長。這種一窩蜂的現象在過去一直不斷地在街頭上演著。

早年高雄隨處可見的棒球打擊場、保齡球場、葡式蛋塔專賣店、泡沫紅茶、烤小饅頭攤等,都曾風光一時到現在已成記憶。

我們股市也會有這種現象,太陽能或光電概念股也曾是投資人心中的寵兒,更早的網路概念股也是有同樣的命運。最後,能脫穎而出的還是具有真正競爭力的好公司。

一般而言,具有持續競爭力的公司不是資本雄厚,就是一直研發保持技術領先,還擁有優秀的管理團隊,讓公司一直保持領先的位置。

就像在面對2020年新型冠狀肺炎,好的領導團隊會帶領公司挺過這次危機,優秀的團隊會面對危機,將之轉為機會而使業績更上一層樓。這就讓我想起股市的名言:好老師帶你上天堂,不怎樣的老師引你住套房。

5. 董監持股大於 10%。

一家公司董監事持股多寡,代表他們對公司的信心。自己都一直在賣自家的股票,怎麼可以讓一般投資人能放心地長期持有。感覺好像是船長帶頭跳船了,其他乘客能不去搶救生圈嗎?

玉山金(2884)除了董監事持股穩定,其中高階主管也都長期擁有股票當作退休金。除了一直穩定成 長,這也是我長期買進和持有玉山金的理由之一。

得前述的五個特質還是太過繁瑣,我會建議投資人去找個領域中的龍頭。

會成為龍頭的公司幾乎都是好公司,像是台積電(2330),它在晶圓代工的領域中已經是居世界的領導地位。絕對符合我們買進持有的第一個原則,只是現在的價格稍微貴了些,尚不符合買進的第二個原則。

買進好價錢

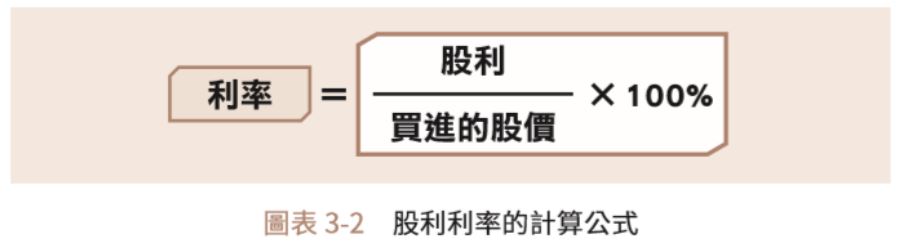

在銀行定存利率低於2%時,我將我的股票當作像是銀行定存一樣,每年固定領取股利,只是希望能有比較高的利率。目前我是將合理存股利率設定為5%。

每家公司會根據過去一年的營運績效,決定這一年要配發多少股利,例如2009年大統益(1232)決定配發現金股利2.4元,當時因為金融風暴的拖累,股價跌到約23元,換算成利率大於10%。這就是好價錢。

我的經驗是,股市幾乎是天天都在上下波動,跑短線的和做波段賺差價的都會隨之起舞。

但是,公司每年要配發多少股利,卻不受股市震盪的影響。想要用好價錢買到好公司的股票,心中自有一把尺,採取人棄我取法,也就是巴菲特常說的:「當別人恐懼時,我貪婪。」

在實際操作時,我一定謹守買進的原則。若不是符合好公司的條件,我就不會再去看價錢。儘管價錢再低,我也不會買進持有。謹守這個紀律,就不怕接到天上掉下來的刀子。因為好公司的股價也許會一時委屈,但早晚會還給我們公道的。

(本文摘自《我45歲學存股,股利年領200萬:投資晚鳥退休教師教你「咖啡園存股法」,讓股市變成你的搖錢樹》,采實文化出版,謝士英著)