這兩年,阿諾常在思考,如果時間重新來過,學校畢業後就報考公務員,三十歲前就結婚生子,再進行一些穩當的理財活動,現在或許已是悠哉的半退休狀態,子女經濟獨立,生活輕鬆愜意的人生風景。但偏偏,二十多年前,他踏上的是另一條截然不同的路。

「我四十七歲結婚,五十歲生子,現在女兒不到四歲。回想起來,應該在二十歲前先找好對象,因為這關乎你人生下半場怎麼過!」年過半百的他,現在日子過得有些消沉;盤點過往,最讓他後悔的三件事,就是晚婚晚生、入錯行、自恃會投資而忽略及早理財。

五年四班的阿諾,念書時是風雲人物;退伍後到貿易公司上班,接觸外匯後開始對金融投資產生興趣。為進一步熟悉商品操作,下班後他便到地下外匯公司兼差,日子過得忙碌充實,結婚大事根本不在「生命計畫」中。

人生進度卡關 家庭責任延後報到 擾亂退休計畫

「三字頭時,人生該有的進度就不該拖,拖過那個時間,後面所有事情就會一層層被卡住,陷入惡性循環!」所謂的「惡性循環」,是指「延後報到」的家庭責任,正好遇上職場淘汰賽最殘酷的階段;當中年危機碰上了「甜蜜負荷」,原先規畫好的退休金累積節奏即被打亂,甚至無法想像退休生活。

「以前工作都是被人挖角,薪資越墊越高,從沒想過有一天,自己會被拿到職場熔爐裡去試溫度。」早年在貿易公司期間,阿諾因對外匯操作著迷,便帶著滿腔熱血轉行,投入金融業。他先是進入期貨公司擔任交易員,幾年後跳槽到本土銀行做資金調度(根據銀行頭寸鬆緊,進行上繳下撥、出入調整動作);隨著外匯交易資歷漸增,又被挖角到期貨公司操盤,操作最順時,一年本薪加投資收入就有五百萬元。

「朋友給我一百萬元代操,每個月我都能生出個五、六萬元給他;我曾豪氣地說,缺錢了就去市場領,走一回就有錢了。殊不知當時就是人生巔峰,花錢沒有節制,甚至搞不清楚自己一天到底喝了多少錢的咖啡。」阿諾說。

為了延續輝煌的投資戰果,阿諾轉戰房地產,花四千多萬元在台北內湖購屋,本想賺到價差就走人,未料房價下跌,不願認賠脫手下,沉重的房貸壓力已成最大負擔。「目前房子以每月八萬元出租,若房客決定不租,每月房貸本利攤還就要十六萬元,想都不敢想!」

兩年多前,阿諾因操作失利,面臨中年失業問題。他感觸很深地說,他人生的財富巔峰,就是從銀行被挖角到期貨公司自營時。而過去兩個月,他已在人力銀行投遞了六十多封履歷,至今卻毫無下文。

近二十年的金融投資經驗,也未許給阿諾一個老年保障,因為成功的生意模式可複製,但成功的操盤經驗卻不能複製。「盤勢一直在變,就算程式交易也無法複製成功,除非有隨時修正的能力。」他彷彿看清一切,坦言機器人投資勝率高,是因為它不會累。

▲點圖放大

認清干擾因子 退休金的存糧 禁不起任何跌跤

現在,阿諾在兩家私人公司兼差,擔任投資顧問,收入遠比不上過去在金融業上班的薪水,應付日常生活已無餘裕,更遑論「打造理想退休金」這項人生重大工程,一切只能「被迫停工」。

打造退休金,的確像是進行一樁偉大又複雜的高難度工程,它需要足夠的時間長度、源源不絕的資金投入、適當的理財工具,其中每一個環節都必須像工程師一般,經過思慮縝密的層層精算,最重要的是,你得把可能干擾工程進度的種種變數,納入計算範圍之內。

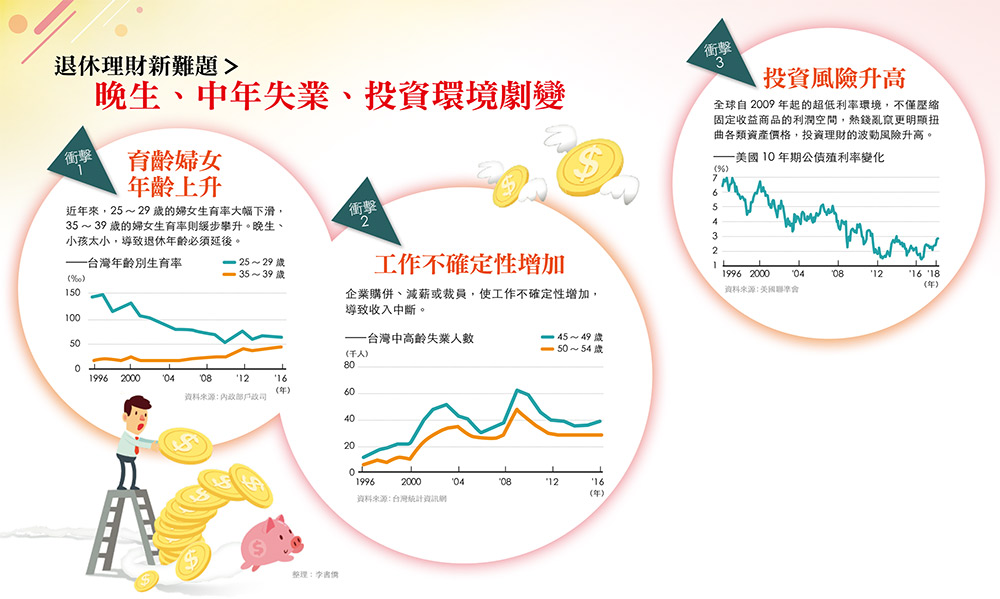

對於目前正在職場拚搏的青壯年來說,晚婚晚生、中年危機、投資環境大幅改變,這三個讓阿諾被迫停工的原因,其實正是「父母那一輩沒遇過,自己卻必須認真面對」的退休理財新難題。

先就晚婚晚生來說,根據內政部統計,與二十年前相比,三十五歲至三十九歲婦女的生育率大約增加了一.二倍,在二○一六年時達到千分之四十七;同期間,二十五歲至二十九歲婦女的生育率卻是大幅減少了一半以上,兩項數字對比,清楚看出台灣人的晚生趨勢。簡單想像,如果是在年逾四十的年紀喜獲麟兒,那麼,好不容易熬到正常的屆退年齡時,恐怕還是無法卸下子女經濟負擔,必然影響退休金的累積。

不僅如此,在台灣,中年危機攀高也是現在進行式。據統計,一六年,四十五歲至四十九歲者的失業人數,比二十年前高出兩倍;五十歲至五十四歲者的失業人數,更比二十年前增加三倍,兩個數字都遠高於同年齡層二十年來人口增長幅度。阿諾所面臨的中年失業問題,顯然不是極少數的特殊案例,尤其是在人工智慧快速入侵的進程下,中年危機恐怕只會往更加惡化的方向發展。

至於投資環境的今昔劇變,則可以從過去十年的超低利率環境談起。低利環境下,不但影響定存利息,拉低固定收益商品的配息空間,甚至,因為低利引發的熱錢流竄效應,也讓資產價格更加扭曲、更易出現劇烈波動。白話地說,退休理財最害怕的「波動風險」,因為過去十年的低利而變得更加險峻。

「人生處處皆風險!」談到退休理財,立源私募基金前執行董事王財貴忍不住這麼說。長期關注退休議題的他直言,要確保晚年生活品質不為錢所困頓憂心,就必須及早認清所有干擾因子,「退休金的存糧,禁不起任何跌跤。」

能趕工盡量趕 盡早啟動退休金計畫 40歲開始恐太晚

當你把「可能跌跤」這件事放在心上,對於退休理財的種種計算,就會有趟翻天覆地的調整,各種難以預料的「退休金停工風險」將影響原本預設好的退休金累積節奏,故「能趕工的時候盡量趕工」,在風險出現之際給予自己足夠的緩衝空間,是必然的解決方向。

要快,想當然耳的第一個方法就是「及早啟動」,王財貴認為,二十六歲就該啟動退休金規畫,三十五歲才想到就必須加速;四十歲之後再來考慮恐怕太晚。只不過,依據不同的人生階段,怎麼快?如何快?也各有巧門,甚至可以說,在人生變數隨機亂入的時代,不同職涯階段的「退休金加速公式」,就是當前青壯族面對老後最重要的一堂課。

拆解投資公式,不外乎就是「本金」、「報酬率」、「時間」這三項關鍵。撇開與「及早啟動」或「延後退休」的時間因素不談,要加快退休金累積,重點就在「本金」與「報酬率」的適當調整。

▲點圖放大

26歲開始規畫 本金有限 靠高報酬率加速獲利

提早達到財富自由的王財貴,年輕時就已自我設定,五十五歲以後的人生要進入「靠金脈賺錢」的階段,即「靠放大本金加速獲利」,一路回推,在初入職場的第一個十年,加速累積退休金的利器就不會是本金,而是衝高報酬率。

對初入職場的年輕人來說,「建議要追求每年十%左右的報酬率!」富蘭克林投顧指出,年輕人薪資待遇不高,能夠用來進行退休金理財的本金有限,但也因為年輕,不必擔心財富一夕翻盤,享有較高的風險承受度,而拉高報酬率是此時最理想的退休金準備動作。

從「拉高報酬率」的基本原則來看,許多原本看來合理的退休金理財方式,也就不盡然是年輕族的標準答案了。例如,不少社會新鮮人開始拿到薪水後,會以極為保守的定存或儲蓄險作為主要理財工具,浪費了「靠承擔風險提高獲利」的黃金時機,尤其是儲蓄險,保費金額高且投入時間長,報酬率又相對偏低,顯然與「能趕工就盡量趕工」的退休金理財公式完全違背。

時間分散風險 定期定額投資 再利用「保險打底」

所謂追求十%報酬率,並非無限上綱地承擔風險,事實上,若採用「以進場時間分散風險」的定期定額策略,每月提撥三千元,或一年拿出三.六萬元打造以年報酬率十%為目標的資產配置,例如波段操作高息股或新興市場基金,十年後即可累積六十萬元以上。除加速累積財富,透過追蹤高波動投資商品的十年練習,也能熟悉金融脈動且建立投資邏輯,是一生受用的理財準備。

當然,這階段也要注意「保險打底」工程,公勝保經資深經理佘曉皊建議,年輕人在預算有限情況下,可先以定期險當作保障基礎,像殘扶、殘廢險都已是老年必備險種;隨著年齡增加,收入提高,上班族可再視情況補足終身保障缺口,如此就可解決職涯初期財務狀況吃緊、及老後重病等問題。

三十六歲到四十五歲的上班族,將進入職場第二階段,此時薪資收入多半已在平均之上,但承受風險的能力也隨著年齡增長開始降低。相較第一個十年,這階段的優勢在於可適度提高投入本金,但缺點是已沒有「衝」的本錢,理財工具波動風險必須調降。換言之,要加速累積退休金,你必須用多一點的本錢,彌補報酬率微降後的減速。

例如將每月定期定額資金從三千元提高至五千元,投入年平均報酬率八%的基金,十年下來就有九十二萬元。若此時尚未生子,沒有新增太多的家庭開支,那麼定期定額投入的資金就該更加適度放大,別忘了阿諾的案例,除非你打算終身無子,否則在此階段就該為「晚生」這個退休金變數預作準備了。

另一方面,「第一個十年」靠投資累積到的六十二萬元,好比「退休金工程」的第一塊重要基石,富蘭克林建議,可考慮將這筆資金以單筆投資的方式,一次轉入年報酬率六%的理財工具,一路持有三十年,直至退休。而這也是此階段的重要理財準備,透過不同報酬率、不同投資效果的商品配置,逐步打造兼有攻擊與防禦功能的「完整資產組合」。

▲點圖放大

量力購入房產 經濟吃緊不買房 將房貸錢拿來投資

六%的報酬率,聽來雖比保守型理財商品高出許多,但事實上,不少全球股票型基金都能達到這樣的績效表現,而在投資商品的光譜上,全球股票型基金並不算是風險特別偏高的理財商品。

對上班族來說,在此階段會面臨該不該買房的抉擇。「一般人買房都需要貸款,而房貸一背就是二、三十年,但沒人能保證現在的工作一定能做滿二、三十年。以眼前收入支應長期負債,根本就是人生第一大風險。」王財貴以理性角度分析,點出擁有房產未必值得追求。

至於第三個職場十年,四十六歲至五十五歲這段期間,因小孩進入學齡階段,花費減輕,且隨著年資增加,薪資也將提高。理想狀況下,家庭支出下滑、配合收入成長,累積退休金時可進一步放大投資本金。

例如,將每月定期定額提高至八千元、並投入平均年報酬率六%的理財工具;並將前十年定期定額累積下來的九十二萬元,轉入平均報酬率五%的標的,這樣再過十年,到五十五歲時,職涯三階段總累積金額就有四八○萬元。

在此階段,會開始接觸五%左右報酬率的工具,這多半屬於債券型商品,認識債券基金是此階段的重要功課,因為接下來,它的低波動、穩定配息特質,將在理財路上扮演重要角色。

若經過中年危機「洗禮」仍可在職場屹立不搖,則最後一個十年就是為自己拚搏「一千萬元退休」的關鍵期;這個數字,大概可讓上班族在退休後還有生活選擇權。「在台灣,生活基準線算低,要活下去不難,要活得好卻不容易。」王財貴強調,退休金多少算合理,是生命選擇權問題,先想好要過什麼樣的日子,才是退休金規畫重點。

若想在退休後每年能出國旅遊,偶爾吃頓大餐,在基本生活開銷上增添一些玩樂、甚至醫療選項,一個月理想生活費約在四萬至五萬元。以退休後餘命二十年計算,這筆金額約在九百六十萬元至一千二百萬元間。換言之,最後一階段就要以財務情況容許下的最高本金,投入風險及報酬率最低的商品,並且以「衝破一千萬元」為基本目標。

例如,將前十年定期定額累積到的一三○萬元,以單筆投資方式轉入年報酬率四%的理財標的,並將每月定期定額增加至二萬元,同樣投資在年報酬率四%的基金;這樣四階段累積金額,保守估計約有一千多萬元。

若不幸在五十五歲「中年危機好發期」失業,又或因晚生而造成育兒開銷加重,以至於無力投入更多的定期定額資金,那麼,前面三十年「加速趕工」成果也能發揮功效。

計算一下,經過三階段的「定期定額十年轉為單筆投資」,手中已有報酬率六%、五%、四%三大塊的單筆投資基金,只要持續抱到六十五歲,這三筆資產預計將可長大到七九五萬元左右。

以二十年餘命計算,七九五萬元可許你每月多花三.三萬元的退休生活;但別忘了,除了這三萬多元之外,你還有勞保、勞退的退休年金可以請領。

關於在二○二七年面臨破產危機的勞保年金,至今尚未啟動制度改革,給付金額會如何變化仍難預料。但在勞退部分,依計算,若提撥六%薪資、預估個人退休金投資報酬率三%、個人薪資成長率二%、新制後工作年資三十年,以目前月薪三萬元的上班族預估,退休後每月可多領六七二二元,若選擇自提六%,領取金額也就加倍。

善用「勞退自提」除具免稅優惠外 獲利也有最低保障

但勞退的妙用不僅於此,在專精企管總經理葉崇琦的口中,「勞退自提六%」可說是一種「退休理財神器」,他指出,勞退基金有下檔保護機制,最壞情況也有兩年期定存保證,且薪資自提六%部分可自所得稅中扣除、具免稅優惠,因此力薦上班族要「自提六%」。

葉崇琦表示,「自己就有薪資自提六%,十多年下來平均年報酬率其實可達三.五%至四%,比定存好太多。」

說到底,人生不外乎在二十五到五十歲之間,存夠五十歲之後要用的糧;除「及早啟動」外,最怕誤判情勢、錯估風險,讓自己陷入無以為繼的窘境之中。為避免這種情況發生,退休金準備不但要快,還要比想像中更多,才有能力許自己一個從容不迫的退休生活。