變有錢的第一步:稅後財富最佳化

有一對情侶相約共享晚餐,就在兩人聊到綜合所得稅時,女方有點不太開心的問男方:「我去年年收入80萬,你的年收100萬,比我高20萬,為什麼我繳的稅反而比你多800元?」

收入多的人一定繳比較多嗎?

以上2個人都是單純的薪資收入,年收入100萬的男生繳了1.88萬的綜所稅,年收入80萬的女生卻繳了1.96萬。為何年收入100萬的人繳的稅反而比較少?因為年收入80萬的女生在申報綜所稅時,選擇「標準扣除額」,而年收入100萬的男生,選擇「列舉扣除額」。

標準扣除額和列舉扣除額有什麼差別?為何會影響報稅的結果?總之,想要節省個人所得稅,最快的方法除了降低所得(但多數人不會這樣做),另一個就是增加扣除額,而增加扣除額的第一步,就是了解政府對於各項扣除額與免稅額的遊戲規則。

好幾年前,鴻海董事長郭台銘曾在股東會上主動表示,他今年薪水只領1元。媒體調查其他知名企業家後發現,除了郭董,已故前台塑董事長王永慶、聯華電子榮譽董事長曹興誠、奇美集團創辦人許文龍等,都是不支領薪水或領非常少的薪津。美國股神巴菲特(Warren Buffett)與微軟聯合創始人比爾.蓋茲(Bill Gates)也是如此。為什麼這些有錢的大老闆自願領這麼少的薪水?絕對不只是因為他們佛心,而是,有錢人節稅的布局。

為何要做稅務規劃?

英語的稅收(Tax)與死亡(Death)的音很接近,所以有人說:「人最怕的兩件事,就是Death&Tax!」為什麼繳稅這麼可怕,居然拿來跟死亡相比?因為幾乎沒有人喜歡繳稅,相信即使是國稅局的員工,也是如此。每個人領到月薪,就會依照自己的收入能力來消費,很少有人會特別留意一年多後,還要額外把一部分的收入繳給政府。俗話說:「放進口袋的錢就不會想拿出來了!」

先看看有錢家庭怎麼做?

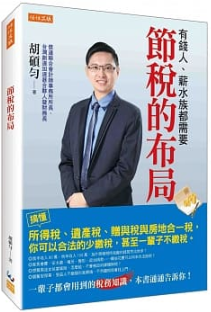

根據美國財務顧問機構斯佩特蘭集團(Spectrem Group),每年針對5,000個有錢人家庭,調查他們關於財富的目標,結果如圖表0-1:

(圖片來源:《節稅的布局》

從圖表0-1可以發現,即使是有錢人,對於人生的財富目標與憂慮,和一般人沒有太大的差別。即使他們坐擁千萬、億萬財富,仍然希望退休生活無虞、繼續維持現有的生活水準,而且一樣重視小孩的教育發展。

許多人一定質疑,這些有錢人所賺的錢,不是三輩子都花不完嗎?怎麼還會擔心自己的退休生活?真相是,大多數的有錢人是企業家,對他們來說經營一個龐大的組織企業,所要面臨的風險很大,實在是如臨深淵、如履薄冰,連帶的他們對未來會發生的事,也充滿風險意識。

關於有錢人的5項財富目標中,唯一與普通人不相同的,就是「少付點稅」。已故經營之神王永慶曾說:「賺一塊錢不是賺,省一塊錢才是真正賺。你存下的錢,才是你的錢。」因為精打細算的聰明人,追求的不僅僅是財富最大化,更進一步追求「稅後財富最佳化」。

不懂節稅,富就不過三代

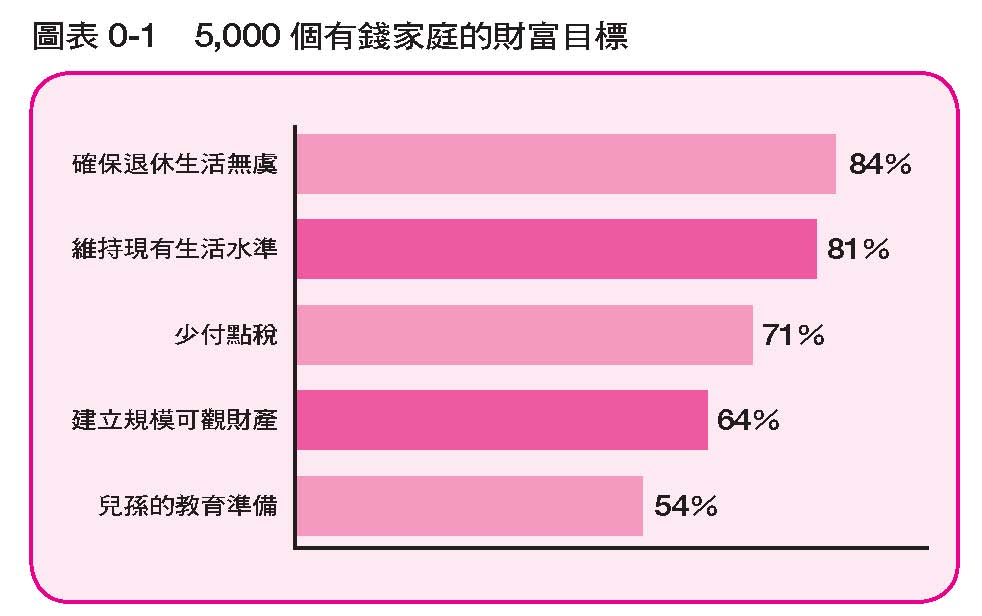

現在假設有個家庭三代同堂,第一代賺了10億,他們不做任何稅務布局,依臺灣目前最重要的4種稅目:所得稅、贈與稅、遺產稅、土地增值稅,假設所得稅加土地增值稅合計課20%、遺產贈與稅課20%,以累計40%的稅負成本計算,再傳承到第二代只剩下6億,其計算如下:

稅金=所得或財產總額×稅率=10億×40%=4億

10億-4億=6億

到了第三代,再扣掉遺產贈與稅20%的稅負成本,只剩下4.8億,其計算如下:

稅金=財產總額×稅率=6億×20%=1.2億

6億-1.2億=4.8億

(圖片來源:《節稅的布局》

在這當中誰才是最大贏家?答案是政府。為什麼?因為第一代到第三代總共繳了稅金5.2億,而這些錢都被政府拿走了,其計算如下:

4億+1.2億=5.2億

有錢人想的跟你哪裡不一樣?

同樣根據斯佩特蘭集團每年針對5,000個有錢家庭,調查他們資產的配置,結果如圖表0-3。

.jpg)

(圖片來源:《節稅的布局》

這邊要說明一下,有價證券及私有事業的差異。假設你手中有鴻海的股票,對你來說這就是有價證券,但如果你是郭台銘,這些股票就屬於私有事業。也就是說,你持有的股票,正好是你正在經營的事業,即私有事業,其他公司的股票就應該當作有價證券。

股票期權是指大公司激勵員工所發行、可在一定期限內以事先約定的價格購買公司股票的權利;另外,限制性股票指公司按照預先確定的條件授予員工一定數量的公司股票,如工作年數或業績目標符合激勵計劃規定條件的,股票就會解鎖,即可以處置該股票。只要公司的股價上漲,員工就能有越高的獲利,即利潤共享的概念,就像以前竹科人就是靠這種股票期權成為電子新貴。

個人退休帳戶簡稱IRA(Individual Retirement Account),是美國政府投資輔助工作的民眾享有稅賦優惠的儲蓄帳戶。這類似臺灣的勞工退休金,顧名思義指的是勞工退休後可以領取的退休金,在綜合所得來源類別中叫做退職所得。

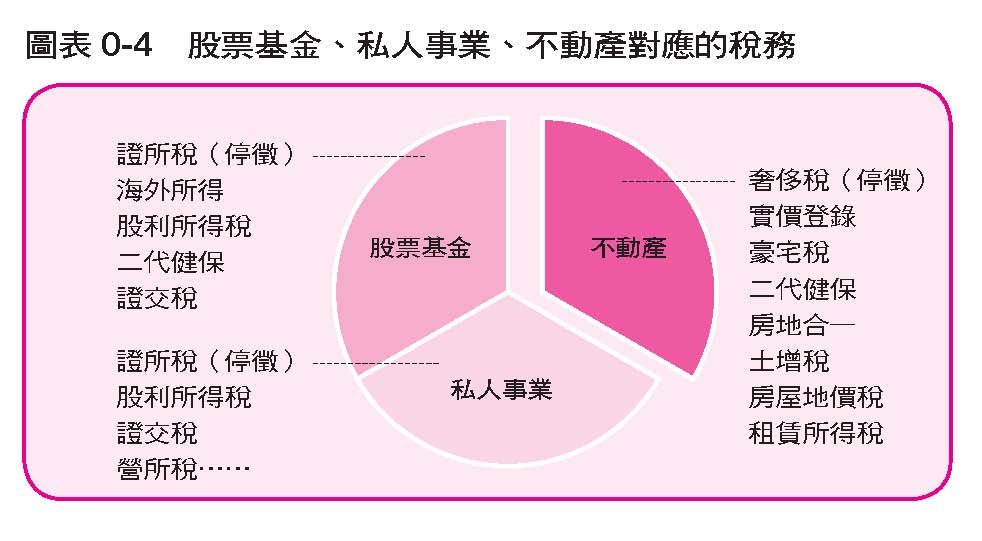

從圖表0-3可知,有錢人的資產配置以3種類別最多:有價證券、私有事業、不動產,3類金額大約各占1/3。以臺灣來說,這3種財產近幾年應該關注的相應稅務有(見圖表0-4):

(圖片來源:《節稅的布局》)

1. 股票基金(有價證券):海外所得(最低稅負制)、證券交易所得稅(目前停徵)、股利所得稅、二代健保、證券交易稅等。

2. 私人事業(所營事業股票或資本):證券交易所得稅(目前停徵)、股利所得稅、財產交易所得稅、二代健保、證券交易稅、營利事業所得稅等。

3. 不動產:土地增值稅、房屋稅、地價稅、租賃所得稅、奢侈稅(目前停徵)、實價登錄實價課稅、豪宅稅、房地合一稅、二代健保等。

關於節稅,薪水族該怎麼做?

事實上,臺灣很多有錢人理財規劃的首要重點,不在於增加資產,而是先想辦法少繳稅。關於節稅,有3大心態跟讀者分享:

1. 不管收入高或低,都要了解稅法的基本規定,不讓自己合法節稅的權益睡著。

2. 多學習有錢人怎麼節稅、看看有錢人跟你有什麼不一樣。

3. 該節的稅就盡量節,不用跟政府客氣!

作者簡介_胡碩勻

信達聯合會計師事務所所長、台灣創速加速器合夥人暨財務長、圓子夢創辦人,人稱圓夢會計師,擁有國際會計師與臺灣會計師證照,同時為國際認證理財規劃顧問CFP、經濟部中小企業處榮譽會計師,曾任中華民國會計師公會全國聯合會智庫服務委員會委員。

本文摘自任性出版《節稅的布局:搞懂所得稅、遺產稅、贈與稅與房地合一稅, 你可以合法的少繳稅,甚至一輩子不繳稅》